中国債券:債務デフレの圧力に対処するための積極的な金融・財政緩和

We present the baseline views on the key macroeconomic themes that will likely impact China’s bond market in 2024. We also explain why an active China fixed-income strategy should continue generating value for global investors.

ポーラ・チャン

シニア・ポートフォリオ・マネージャー

アジア債券(除く日本)

アイザック・メン

ポートフォリオ・マネージャー

アジア債券(除く日本)

2024年の中国の債券市場に影響を及ぼすであろう主要なマクロ経済テーマについて、基本シナリオをご紹介します。また、アクティブな中国債券戦略が引き続き世界の投資家に価値をもたらすと思われる理由も解説します。

中国債券市場:2023年を振り返る

グローバル債券市場にとって、2023年は全体的にまたしてもボラティリティの高い1年となりました。年初の時点では、投資家は比較的楽観的な見通しを維持し、中国本土の資産について前向きな見方を取っていました。この見方の根底にあったのは、中国経済の再開と景気回復というテーマです。このように2023年初めには楽観ムードが漂っていたにもかかわらず、中国の債券市場はその後、年間を通じて一連の逆風に見舞われました。

- 2023年初めの力強い反発にもかかわらず、中国本土の景気回復は2023年第2四半期(4~6月期)までには勢いを失い、不動産セクターの一段の軟化や、雇用環境の悪化を背景とする消費低迷、そしてデフレの進行が景気の重石となりました。グローバル債券が夏に売られた局面でも中国本土の金利は安定的に推移していましたが、世界的に投資家心理が後退する中で中国のクレジットは売られ、人民元は対米ドルで下落しました。

- 米国では2023年3月に地方銀行危機が発生したにもかかわらず、年半ばには景気とインフレが再び加速し、それを受けて米連邦準備制度理事会(FRB)は金利を100ベーシスポイント(bps)引き上げ、5.5%としました。2023年第3四半期(7~9月期)にかけてはグローバル債券の下落が拡大し、米国10年国債の利回りは4月につけた3.3%という低水準から170 bps上昇して10月には5%の大台に達し、イールドカーブがベア・スティープ化しました。2023年最後の2ヶ月には、インフレの後退と追加利上げ休止後のFRBのハト派転換を受けて、市場はそれまでの暴落から急激に反転しました。

- 地政学的緊張の高まり:2023年にはロシア・ウクライナ紛争が2年目に突入したほか、イスラエルとガザの間で新たな戦争が勃発し、国際社会は更なる圧力に晒されました。他方、11月に開かれたアジア太平洋経済協力会議(APEC)首脳会議の際には米中首脳会談が行われ、中国本土と米国の地政学的競争は落ち着きを取り戻したように見えました。

中国人民銀行(PBOC)による金融緩和と、低インフレまたはデフレに牽引された実質利回りの上昇を背景に、中国国債は2023年を通じて安定的に推移しました。ブルームバーグ総合中国トータルリターン(TR)債券指数は、2023年暦年に米ドル建てで2.71%上昇しました。

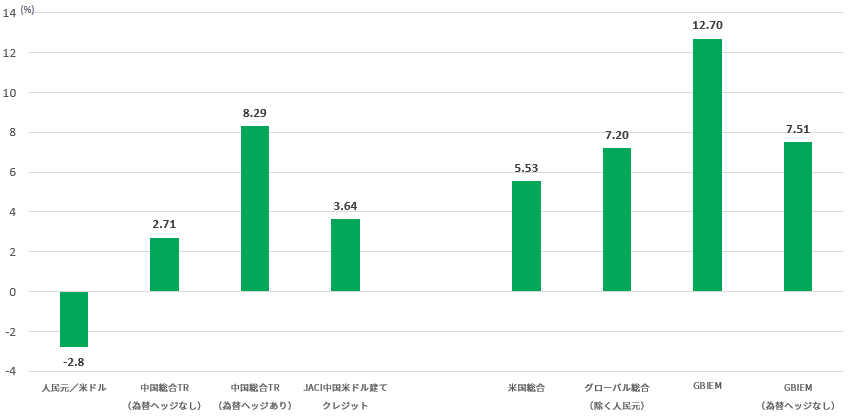

図1:2023年の市場の動き - 米ドル建てリターン

関連する市場の動き:

- ブルームバーグ・グローバル総合中国TR指数は2023年暦年に米ドル建てで2.71%、現地通貨建てで4.79%上昇しました。

- 人民元は年間で約2.8%下落し、1米ドル=7.1元となりました。為替ヘッジをしている場合、中国本土の金利が米国の金利よりも低いことから、ヘッジは米ドル・ベースの投資家にとって利益となり、中国債券の総合リターンは8.29%に押し上げられました。

- 中国10年国債の利回りは2023年年初の2.84%から28 bps低下し、2.56%となりました。

- 2023年の米ドル建てJACI中国クレジット指数のリターンは3.64%でした。年初に大幅に上昇した後、年半ばにはクレジット・スプレッドが拡大しました。経済指標は悪化しましたが、その後FRBの利上げ休止を主要因として大幅に上昇し、年間でのリターンはプラスとなりました。

- 米国債利回りは10月後半に5%に達した後、年末時点で3.88%まで低下しました。中国10年国債と米国10年国債の金利差は、年初時点の-1.03%から12月末時点では-1.32%まで拡大しました。

2024年のマクロ経済テーマ:デフレと不動産不況に対処するための追加緩和政策

2024年に関しては、マクロ経済の主要テーマと、それが私たちのポートフォリオ戦略に及ぼす影響を注視しています。

1. デフレ対金利:追加緩和策を求める声が高まる

中国本土の政策決定者は、2023年12月に開かれた年次中央経済工作会議(CEWC)で、2024年の経済計画を修正しました。発表された内容の中に大きなサプライズはなかったものの、CEWCは経済活動が底入れしたと結論付け、2024年も安定性を維持して質の高い経済成長を促進する原則が維持されると表明しました。マクロ経済政策に関しても、2023年後半に見られた緩和姿勢が維持される方針です。

中国本土の景気回復の勢いが弱まり、不動産セクターが不振にあえぎ、地方政府と家計の両方で債務デフレ圧力の上昇の兆しが見えることを考慮すれば、私たちは、より積極的な金融・財政刺激策を打ち出す確固たる理由があると考えています。中国財務省は、財政支援を前倒しして成長を後押しすべく、既に2023年第4四半期(10~12月期)に1兆元の特別国債の発行を発表しています。その一方で、大手不動産開発企業や地方融資平台(LGFV)の資金調達ニーズを支え、金融市場全体への波及的影響を防ぐため、更なる資金調達支援や規制の適用猶予が実施される可能性もあります。

FRBの積極的な利上げと、それに伴う対人民元での米ドルの上昇という圧力にもかかわらず、PBOCは1年物中期貸出ファシリティ(MLF)金利を2023年6月に10 bps、8月には更に15 bps引き下げました。この利下げは、マイナス成長に対処するために金融政策を緩和するというPBOCの意向を裏付けるものです。今後に関しては、2024年前半により積極的な金融緩和の機会が訪れる見通しであり、PBOCはリバース・レポ金利や1年物MLF金利などの政策金利を50 bps引き下げると予想されます。

一方FRBは、2024年後半にインフレ率が2%の目標に接近した場合は利下げを開始し、量的緩和(QT)を終了する可能性が高いと思われます。足元の市場は2024年に5~6回の利下げ(各25 bps)が行われることを織り込んでいます。そのような状況下では明らかに、PBOCにとって、不動産市況の低迷による悪影響を緩和し、浮上するデフレ圧力に対処するために金融緩和を強化する余地が拡大します。FRBとPBOCの金融政策が追加緩和の方向で一致する可能性は、今後すべての資産クラスにとって重要なテーマとなるでしょう。またこのことは、米国と比較した中国の債券利回りの相対的な魅力にも直接影響を及ぼし、人民元の方向性をも左右すると見られます。

2. 不動産セクターへの支援

住宅ローンの融資条件や不動産政策の緩和など需要サイドに対する一連の施策や、既に2022年第4四半期(10~12月期)から発表されている、大手民間不動産開発企業による資金調達を支援するための「3本の矢」政策にもかかわらず、不動産市場の不況は深まる一方です。

不動産販売はコロナ禍前の水準を約40%下回っており、その一方で景気と雇用への悪影響が拡大し、システミックな金融リスクが高まっています。また不動産セクターの縮小により、資産面や物理的な土地市場を通じて家計、LGFV、企業への債務デフレ圧力も高まっています。このようなリスクはよく認識されており、当局の間では、波及リスクやテール・リスクを抑制しなければならないという共通の意見が形成されつつあります。「融資適格となる不動産開発会社リストの作成」や「銀行融資の量的目標」が協議されていることは明るい材料です。

足元のこうした環境の中、私たちは、慎重な姿勢を維持しながらも、国内の売上上位の厳選された民間不動産開発企業や、国有の不動産開発企業に注目しています。国家による所有や政府による明示的支援から恩恵を受ける可能性のある国有不動産企業や、生き残った民間企業を中心に不動産セクターの業界再編が進むことが考えられ、これらの企業は引き続き恩恵を享受するでしょう。

基本シナリオに対するリスク要因

上記のマクロ経済テーマは、私たちの2024年に関する前向きな基本シナリオを構成するものですが、以下の起こり得る出来事も注視していく必要があり、私たちの基本シナリオに対してリスクとなる可能性があります。

- 政策が不十分 – 金融・財政政策や不動産セクター政策があまりにも受け身であり、債務デフレ圧力に対処しきれない可能性があります。

- 財務リスクの拡散 – 政策によってシステミック・リスクを封じ込めることに失敗し、LGFVや優先度の低い国有企業(SOE)や銀行にリスクが波及する可能性があります。

- 地政学的事象 – 2024年1月に行われた台湾総選挙後の展開と、2024年11月5日に実施される米国の大統領選挙のいずれも、両地域の緊張を高め、米国と中国本土との関係を一段と損なう恐れがあります。

- 米国のインフレが再加速 – このシナリオでは、FRBは利上げの再開を余儀なくされる可能性があり、その場合、グローバル債券に悪影響を及ぼすことが予想されます。

2024年の中国債券の見通しは明るい:

デュレーション、為替、クレジット

要約すると、私たちは2024年の中国債券市場について強気な見通しを維持しています。

私たちは、中国本土の債券は人民元建てで1桁台半ば~後半のリターンを投資家にもたらし、PBOCはレポ金利を50 bps引き下げるなど、緩和策を強化する可能性が高いと予想しています。それと同時に、中国政府は財政スタンスをやや拡張的な方向にシフトすると見られます。

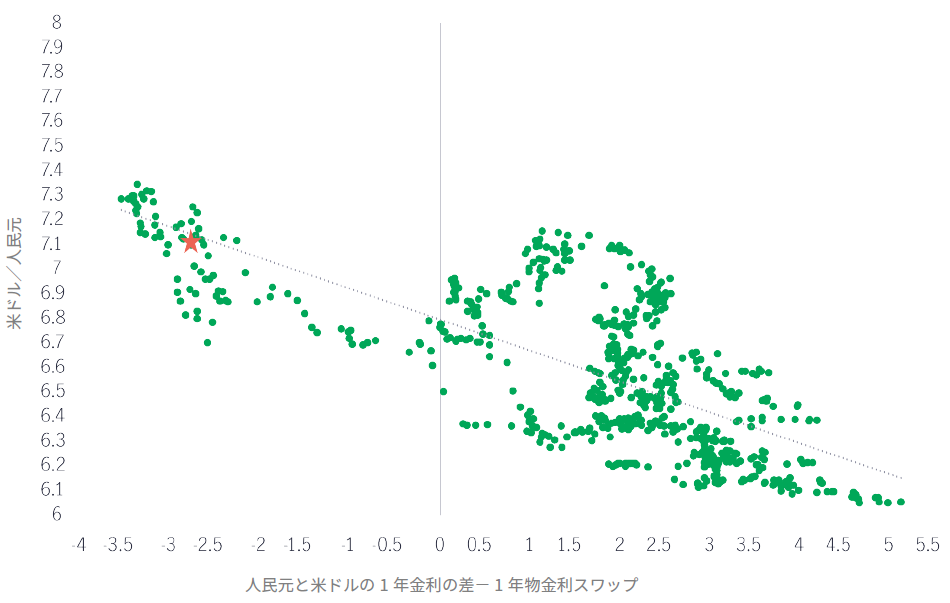

人民元に対しては中立~やや楽観:FRBは2024年に75~150 bpsの緩和を実施すると予想されており、中国本土がより積極的な刺激策を打ち出せば、人民元建て資産の追い風となるでしょう。世界の投資家による人民元建て資産のアンダーウェイトは行き過ぎているように思われ、2023年第4四半期(10~12月期)には既に人民元建て債券への資金流入の復調が見られます。人民元は、2024年前半は1米ドル=7.15元前後で安定的に推移し、その後中国本土の刺激策が効果を発揮し、FRBが緩和サイクルを開始し、米ドル指数が反落すれば、年後半にやや上昇することが予想されます。

米ドル・ベースの投資家にとって、2024年は人民元建て債券への戦術的なアロケーションを行うのに適した年と思われます。米ドルから人民元建て債券に為替ヘッジを付けて投資すれば、200 bpsのキャリーが得られるため、リターンは1桁台後半になるでしょう。他方、より戦術的に人民元ヘッジなしで投資すれば、人民元の小幅な上昇によって恩恵を受けられる可能性があります。

グローバルとエマージング市場の債券ポートフォリオにとって、中国国債は依然として魅力的な投資対象です。中国本土の景気サイクルと政策サイクルは米国やG3(米国、日本、ユーロ圏)諸国とは異なっており、多くの場合、タイミングがずれています。中国国債は長年にわたり、米国およびグローバル金利に対する利回りの感応度が低く、往々にして負の相関関係を示してきました。国債と人民元為替はいずれも流動性が高く、そのためグローバル投資家にとって、中国本土の債券は拡張性が高く、アクティブなアロケーションに最適です。

2023年は、前年に続いて不動産の販売が低迷し、価格は下落し、民間不動産開発企業の債務不履行が相次ぎました。これを受け、政策担当者の間では、堅調な景気回復と良好な関係の実現には不動産セクターの安定化が不可欠との共通意見が形成されつつあります。中国共産党中央政治局は住宅市場の回復について、都市の修復型再開発、公営住宅の整備、戦略的融資枠の設定という3つの柱から成るアプローチに焦点を当てています。中国本土には、過去数十年間のG3の政策担当者による量的緩和(QE)戦略を参照しながら、住宅市場を支えて金融ストレスの連鎖を回避するためのリソース(政府と中央銀行のバランスシートを含む)とツール(金融・財政政策)が備わっています。数兆元を供給するために、PBOCの担保付き補完貸出(PSL)などの融資ファシリティや、地方政府特別債券の発行といった施策は既に実行されています。国内のクレジット市場に関しては、不動産セクターのボラティリティが上昇した後も、不動産およびLGFVセクター以外への飛び火はほとんど生じていません。それと同時に、投資家が質の高いSOE銘柄を支える状況にも変わりはありません。

図2:人民元と中国本土・米国の1年金利の差

出所:マニュライフ・インベストメント・マネジメント、ブルームバーグ、2023年12月31日現在。★は足元と12月末現在のデータポイントを表します。

ポートフォリオのポジショニング

ポジションの観点では、私たちは以下のような方針が投資家に利益をもたらす可能性があると考えています。

- デュレーションに関して、イールドカーブの中期ゾーンのデュレーションを追加することは、アウトライトでも、米国・アジアの現地通貨金利との相対比較でも妙味があると見ています。

- 私たちは通常、ヘッジまたは戦術的オーバーレイによって人民元のエクスポージャーを管理します。金融・財政政策の動向と、PBOCとFRBの金融政策の乖離の度合いに基づいて、人民元のエクスポージャーを中立またはロングへと調整する可能性があります。

- クレジットに関しては、私たちは中国本土の質の高い投資適格企業のバリュエーションを魅力的だと考えています。特に、信用力が改善しつつあり、投資適格に引き上げられる可能性のあるテクノロジーおよびカジノ・セクターの一部の銘柄に妙味があると見ています。

まとめ

2023年は、世界的に金利や為替、クレジットが高いボラティリティに見舞われた1年でした。2024年の中国債券市場は、ボラティリティが低下する一方、予想される穏やかな緩和政策が追い風となり、引き続きプラスのトータルリターンをもたらすと思われます。中国本土のマクロ経済政策サイクルは他の主要国とは異なることから、中国の債券市場は分散目的でも引き続き魅力的と言えるでしょう。

脚注

リスクと手数料

リスクと手数料については、以下をご覧ください。https://www.manulifeim.com/institutional/jp/ja/jp-risks-and-fees-guide

ディスクレーマー

- 本資料は、海外グループ会社の情報を基にマニュライフ・インベストメント・マネジメント株式会社(以下「当社」といいます。)が作成した情報提供資料です。

- 参考として掲載している個別銘柄を含め、当社が特定の有価証券等の取得勧誘または売買推奨を行うものではありません。

- 本資料は、信頼できると判断した情報に基づいておりますが、当社がその正確性、完全性を保証するものではありません。

- 本資料の記載内容は作成時点のものであり、将来予告なく変更される場合があります。

- 本資料のいかなる内容も将来の運用成果等を示唆または保証するものではありません。

- 本資料に記載された見解・見通し・運用方針は作成時点における当社の見解等であり、将来の経済・市場環境の変動等を示唆・保証するものではありません。

- 本資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、その開発元または公表元に帰属します。

- 本資料の一部または全部について当社の事前許可なく転用・複製その他一切の行為を行うことを禁止させていただきます。

マニュライフ・インベストメント・マネジメント株式会社

金融商品取引業者 関東財務局長(金商)第433 号

加入協会: 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 一般社団法人 第二種金融商品取引業協会

世界的なパンデミックなどの公衆衛生危機は、市場のボラティリティの大幅な上昇、証券取引の停止等の原因となり、ポートフォリオのパフォーマンスに影響を及ぼす可能性があります。例えば、新型コロナウイルス感染症(COVID-19)は、世界の経済活動に深刻な打撃を与えています。将来、発生する可能性のある公衆衛生危機、およびその他のエピデミックやパンデミックは、現時点では必ずしも予測可能ではない影響をグローバル経済に与える可能性があります。公衆衛生危機は、既存の政治的、社会的、経済的リスクを悪化させる恐れがあります。こうした事象はポートフォリオのパフォーマンスに悪影響を与え、投資に損失が生じる可能性があります。

投資には、元本割れなどのリスクが伴います。金融市場は変動しやすく、企業、産業、政治、規制、市場又は経済の変化に応じて乱高下することがあります。エマージング市場での投資に関しては、これらのリスクはより大きくなります。為替リスクとは、為替レートの変動がポートフォリオの投資の価値に悪影響を及ぼすことがあるというリスクです。

掲載されている情報は、特定の人に係る適合性、投資目的、経済状態又は特定のニーズを考慮したものではありません。お客様自身の状況にどのような種類の投資が適しているかどうかを検討し、必要に応じて専門的アドバイスを求めることをお勧めします。

本資料は、利用者に関係する法域に適用される法令等に基づき受領を許可された者のみの利用に供することを目的として、マニュライフ・インベストメント・マネジメントが作成したものです。本資料に掲載された見解は、公表時におけるマニュライフ・インベストメント・マネジメントの見解であり、市場環境その他の状況に基づき変更される場合があります。本資料に掲載されている情報及び/又は分析は、信頼性があると思われる情報源から入手したものですが、マニュライフ・インベストメント・マネジメントは、当該情報及び/又は分析の精度、正確性、実用性又は完全性について何らの表明も行わず、当該情報及び/又は分析を使用したことによる損害について一切責任を負いません。本資料の情報には、将来の事象、目標、運用哲学その他の予想に関する予測や見通しについての記述が含まれていることがありますが、いずれの情報も表示されている日付時点での最新の内容です。本資料における情報(金融市場の動向に関する説明など)は現在の市況に基づいていますが、現在の市況は今後の市場での出来事その他の理由によって変動し、置き換えられる可能性があります。マニュライフ・インベストメント・マネジメントは、かかる情報を更新するいかなる責任も負いません。

マニュライフ・インベストメント・マネジメント若しくはその関連会社、又はマニュライフ・インベストメント・マネジメント若しくはその関連会社の取締役、執行役若しくは従業員のいずれも、本資料の情報を信頼して行動し又は行動しなかった人が直接又は間接的に被った損失、損害その他の結果に関する責任を負うものではありません。全ての見解及び解説は、一般的な性質を有するように意図されており、現時点の関心事に資するためのものです。これらの見解は有用であると考えていますが、税務、投資又は法務に関する専門的アドバイスに代わるものではありません。お客様固有の事情につきましては、お客様自身が適切な専門家のアドバイスを受けることをお勧めいたします。マニュライフ若しくはマニュライフ・インベストメント・マネジメント又はマニュライフ若しくはマニュライフ・インベストメント・マネジメントの関連会社若しくは代表者のいずれも、税務、投資又は法務に関するアドバイスを提供するものではありません。過去の実績は将来の結果を保証するものではありません。本資料は、もっぱら情報提供を目的として作成されており、有価証券の売買又は投資戦略の採用につき、マニュライフ・インベストメント・マネジメント又はその代理人が推奨したり、専門的アドバイスを提供したり、申込み又は勧誘したりするものではありません。また、マニュライフ・インベストメント・マネジメントが管理するファンド又は口座における取引の意図を示すものでもありません。いかなる市場環境においてもリターンを保証し又はリスクを排除する投資戦略又はリスク管理手法はありません。分散投資又はアセット・アロケーションによって、いかなる市場においても、利益が保証されることはなく、損失から保護されることもありません。別途示している場合を除き、全てのデータの出所はマニュライフ・インベストメント・マネジメントです。

マニュライフ・インベストメント・マネジメントについて

マニュライフ・インベストメント・マネジメントは、Manulife Financial Corporationのグローバルな資産運用ビジネス部門です。私たちは150年超にわたり、スチュワードシップ責任に則って、年金基金、機関投資家、個人投資家の皆さまに包括的な資産運用ソリューションをご提供しています。資産運用における私たちの専門的なアプローチには、債券、株式、マルチアセット及びプライベート・アセットの各運用チームが提供する高度に差別化された戦略があり、それらに加えて、私たちのマルチマネジャー・モデルを通じて特色ある独立系資産運用会社の戦略へのアクセスも可能です。

これらの資料は、有価証券その他の規制当局に審査及び登録されていませんが、以下のマニュライフ・グループの会社がそれぞれの法域で適宜配布することもあります。マニュライフ・インベストメント・マネジメントに関する追加情報については、次のURLに掲載されています。www.manulifeim.com/institutional

オーストラリア: Manulife Investment Management Timberland and Agriculture (Australasia) Pty Ltd, Manulife Investment Management (Hong Kong) Limited. カナダ: Manulife Investment Management Limited, Manulife Investment Management Distributors Inc., Manulife Investment Management (North America) Limited, Manulife Investment Management Private Markets (Canada) Corp. 中国: Manulife Overseas Investment Fund Management (Shanghai) Limited Company. 欧州経済領域(EEA): アイルランド中央銀行の規制下にあるManulife Investment Management (Ireland) Limited 香港特別行政区: Manulife Investment Management (Hong Kong) Limited. インドネシア: PT Manulife Aset Manajemen Indonesia. 日本:マニュライフ・インベストメント・マネジメント株式会社 マレーシア: Manulife Investment Management (M) Berhad 登録番号:200801033087 (834424-U) フィリピン: Manulife Asset Management and Trust Corporation. シンガポール: Manulife Investment Management (Singapore) Pte. Ltd.(会社登記番号:200709952G)韓国:Manulife Investment Management (Hong Kong) Limited. スイス: Manulife IM (Switzerland) LLC. 台湾: Manulife Investment Management (Taiwan) Co. Ltd. 英国:Financial Conduct Authority (FCA) 規制下にあるManulife Investment Management (Europe) Limited. 米国: John Hancock Investment Management LLC, Manulife Investment Management (US) LLC, Manulife Investment Management Private Markets (US) LLC, Manulife Investment Management Timberland and Agriculture Inc. ベトナム: Manulife Investment Fund Management (Vietnam) Company Limited.

Manulife Investment Management. All rights reserved. Manulife Investment Management及びMのデザイン、並びにManulife Investment ManagementとMのデザインの組み合わせは、The Manufacturers Life Insurance Companyの商標であり、同社のみならず、ライセンスに基づき同社の関連会社にも使用されています。