Prenez les devants!

Aider vos clients à prendre les décisions de placement importantes.

Les biais cognitifs, c’est-à-dire les raccourcis mentaux que notre cerveau prend pour prendre des décisions plus rapidement, sont de mieux en mieux compris. Au cours des millénaires, nous avons adapté et amélioré nos réponses, ce qui nous a été utile pour assurer notre sécurité – qu’il s’agisse de courir à l’approche d’un prédateur ou d’allumer la lumière pour ne pas tomber dans les escaliers. Cependant, ces biais, mis au point dans le but de gagner du temps et de survivre, peuvent nuire à des décisions plus complexes, comme celles liées aux placements. Comme nous n’avons pas toujours accès à tous les renseignements, il peut être difficile de prendre certaines décisions lorsque nos émotions entrent en jeu. C’est à ce moment qu’un conseiller peut être en bonne position pour offrir un point de vue objectif et aider les clients à prendre les bonnes décisions.

Dois-je rester ou... courir?

Disons que vous êtes à la recherche de baies et que vous pensez voir ce qui pourrait être un tigre derrière les arbres. Que faites-vous? Restez-vous là planter à penser à la dernière fois qu’un tigre vous a pourchassé, pesant le pour et le contre de manger des baies pour le souper ou de servir de souper, ou décidez-vous très rapidement de vous enfuir? C’est évident que vous vous mettez à courir, même si, en fin de compte, ce n’était pas un tigre qui rôde derrière les arbres. Il s’agit d’un exemple de décision émotionnelle. Lorsque nous agissons de manière émotionnelle, le cerveau prend une petite quantité d’information et fait un choix rapide. Bien qu’une décision rapide puisse être la bonne lorsqu’un tigre est dans les parages, prendre une décision financière rapidement n’est peut-être pas ce qu’il y a de plus judicieux, surtout lorsque l’épargne et les objectifs de retraite sont en jeu.

Ces réactions peuvent entrer en jeu même dans une situation banale et quotidienne. Pensez à l’épicerie. On y va avec un budget et un plan pour faire le plein de fruits et de légumes frais, mais les détaillants savent comment profiter du côté émotionnel des clients. Les croustilles et les gâteaux peuvent évoquer le plaisir, c’est pour cela qu’ils sont placés bien en évidence, souvent à l’entrée. Même si vous allez au magasin avec un plan détaillé, les achats émotionnels pourraient faire dérailler les choses.

De même, en matière de placement, les meilleures intentions peuvent être déjouées par la tentation. Les conseillers disposent d’un point de vue unique qui peut aider les clients à évaluer les réactions émotionnelles potentielles, en réfléchissant objectivement aux événements du marché et en les expliquant d’une façon qui peut, espérons-le, évitera aux clients d’avoir une réaction impulsive.

Faites ce que je dis, pas ce que je fais

Selon un dicton populaire : « L’enfer est pavé de bonnes intentions », mais parfois, nos bonnes intentions ne concordent pas avec nos actions. En fait, ce que les gens disent et font est parfois complètement opposé. Par exemple, vous avez passé du temps à élaborer un plan de placement avec un client. Vous avez fait toute la préparation et fourni des comparaisons de produits. Le client est satisfait du plan – mais ensuite, plus rien. Le client ne prend aucune mesure. Le biais du statu quo, qui est la tendance à préférer la situation actuelle à un changement, pourrait être à l’origine de ce comportement.

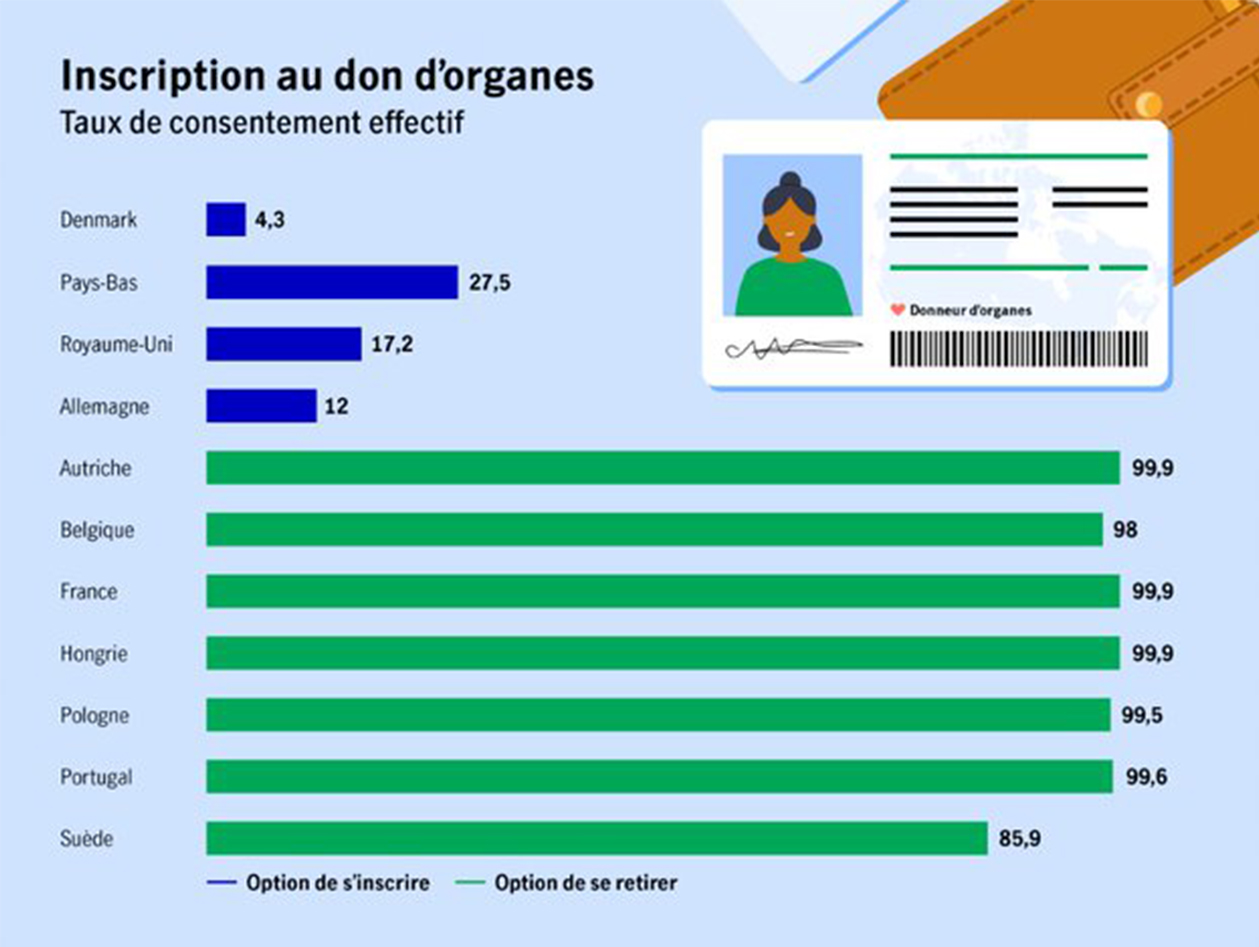

Examinons un autre exemple du biais du statu quo. Dans certains pays, lorsqu’une personne obtient un permis de conduire, l’option par défaut est d’être un donneur d’organes. Si une personne ne veut pas être inscrite à titre de donneur d’organes, elle doit le faire savoir. Dans d’autres pays, le nouveau conducteur doit prendre la décision de s’inscrire comme donneur d’organes ainsi que des mesures précises. Comme l’illustre le graphique ci-dessous, le biais du statu quo est un biais puissant. Dans les pays de droite, les citoyens doivent faire un choix actif pour ne pas être inscrits en tant que donneurs d’organes, et la grande majorité d’entre eux consentent ainsi à être des donneurs.

Le biais du statu quo peut poser d’importants défis aux clients, surtout lorsqu’il s’agit d’épargner en vue de la retraite. Dans le cas des régimes d’épargne-retraite d’entreprise, par exemple, il suffit de signer un formulaire pour adhérer au régime. Ensuite, la société s’occupe du reste, ce qui inclut souvent des cotisations salariales de contrepartie jusqu’à concurrence d’un certain montant. En théorie, cela semble très avantageux pour l’employé, car cela augmente le montant cotisé au régime ainsi que l’épargne. Toutefois, dans une étude sur l’influence des suggestions, il semble qu’il peut être très difficile pour les employés d’y adhérer. C’est là qu’une option par défaut peut être utile. L’étude a révélé que les employés n’auraient pas de problème à verser par défaut de 3 % à un régime de retraite d’entreprise; toutefois, cela ne serait pas suffisant pour atteindre leurs objectifs de retraite. Ceci dit, les employés sont réticents à modifier ce pourcentage parce qu’ils croient que le pourcentage par défaut « est nécessairement suffisant ». Cela illustre à quel point le biais du statu quo est puissant, mais cela met aussi en évidence qu’il est possible de gérer les biais au moyen d’options par défaut.¹

Jouez le jeu

Avec vos clients, il y a plusieurs façons de contourner les biais. Prenez le concept de l’engagement préalable. Cette stratégie prépare le client à faire des choix, en prenant une décision et en fixant une date à laquelle il prendra des mesures. Imaginez un héritage important, par exemple. Le client sait qu’il le recevra, mais les événements qui précèdent l’héritage peuvent le laisser dans un état émotionnel difficile. En proposant au client un plan ou un engagement préalable concernant l’utilisation de la somme qu’il va recevoir, une partie de l’émotion est retirée de la décision.

Choisir une option par défaut et fixer une date de début sont d’autres tactiques utiles. Disons que vous tentez d’encourager un client à investir régulièrement. Vous pourriez établir un dépôt mensuel préautorisé, ce qui serait l’option par défaut. Pour encourager un client à effectuer régulièrement des dépôts, demandez-lui de choisir une date de début qui coïncide avec un événement comme un anniversaire. Cette date de début peut être le commencement d’une nouvelle habitude consistant à investir régulièrement.

Maintenant!

À la question leur demandant s’ils préfèrent recevoir 100 $ maintenant ou 110 $ dans trois jours, la plupart des participants à l’étude choisissent 100 $.¹ Il s’agit du biais de la préférence pour le présent, c’est-à-dire préférer une plus petite récompense plus tôt, au lieu d’attendre un peu plus longtemps pour quelque chose de mieux. Ce biais peut nuire considérablement aux portefeuilles de retraite. Une nouvelle voiture, un jet ski ou des vacances somptueuses peuvent être des achats spontanés qui auront des effets importants sur un portefeuille plus tard. Cependant, il est intéressant de constater que lorsque le délai est prolongé, les gens ont tendance à faire un choix différent. Lorsqu’on a demandé aux participants s’ils aimeraient recevoir 100 $ au bout d’une année ou 110 $ au bout d’une année et trois jours, ils ont presque tous accepté d’attendre quelques jours de plus pour obtenir une plus grosse récompense.

Dans un autre groupe, on a demandé aux participants comment ils se sentiraient s’ils gagnaient 10 $, et la réponse a souvent été « plutôt bien ». Toutefois, lorsqu’on leur a demandé comment ils se sentiraient s’ils perdaient 5 $, la plupart des participants ont mentionné qu’ils ressentiraient de la tristesse. Cette réaction face à la perte d’une plus petite somme d’argent a éclipsé le sentiment de satisfaction de gagner un montant plus élevé, ce qui est un exemple du biais d’aversion pour les pertes. En général, le sentiment suscité par les pertes est deux fois plus fort que celui suscité par les gains.

Si vos clients démontrent les biais de préférence pour le présent ou d’aversion pour les pertes, il est important de présenter les choses un peu différemment. Lorsque vous parlez de risque, par exemple, illustrez la perte qui pourrait résulter d’une prise de risque trop faible. Conserver des liquidités pendant une expansion économique pourrait entraîner des pertes réelles en raison de l’inflation. Illustrer la valeur des placements d’un portefeuille comportant un niveau de risque approprié pour votre client atténuerait le biais d’aversion pour les pertes en présentant le scénario sous un meilleur jour.

Aider le client à voir l’autre côté de la médaille peut aussi être utile en ce qui concerne le biais de préférence pour le présent, ou la préférence pour une plus petite récompense plus rapidement et une gratification instantanée. Dans ces situations, il est utile que le client se représente son avenir. Cette nouvelle voiture, ce nouveau bateau ou cette gâterie frivole sont peut-être une bonne idée, mais quelle incidence ces choix auront-ils sur la croissance à long terme de leur portefeuille? Aidez vos clients à imaginer l’avenir qu’ils souhaitent et le type d’objectifs de retraite ou d’épargne qu’ils se sont fixés. Ensuite, incluez l’incidence qu’auront des dépenses trop élevées et demandez-leur quel effet cela aura, selon eux, sur la situation qu’ils se sont imaginée.

La confiance est toujours l’élément clé

Ces exemples ne font qu’effleurer le sujet de l’économie comportementale et de la façon dont les biais peuvent influer sur nos décisions de placement. Toutefois, l’élaboration de stratégies efficaces pour surmonter ces biais peut être un excellent outil d’expansion des affaires pour les conseillers. Réfléchissez à ce qui cause la réaction de vos clients : ce n’est pas la hausse ou la baisse du marché, mais plutôt l’incidence que les gains ou les pertes financières auront sur leur vie. Il est important d’établir un climat de confiance en aidant vos clients à comprendre leurs objectifs de vie et les résultats qu’ils obtiennent, plutôt que de simplement se concentrer sur l’argent. Soyez un véritable ami financier, pas juste un ami quand tout va bien.

Pour mieux comprendre le sujet et les perspectives offertes, lisez notre document d’analyse.

1 Thaler & Bernatzi, 2010; Madirian & Shea. « The power of suggestion: Inertia in 401(k) participation and savings behavior » (2001). 2 Lerner JS, Keltner D. 2001. Fear, anger, and risk. Journal of Personality and Social Psychology, vol 81, 146-59

Renseignements importants

Renseignements importants

La souscription de fonds communs de placement peut donner lieu au versement de commissions ou de commissions de suivi ainsi qu’au paiement de frais de gestion ou d’autres frais. Veuillez lire l’aperçu du fonds ainsi que le prospectus avant d’effectuer un placement. Les sommes investies dans des titres de fonds communs de placement ne sont pas assurées par la Société d’assurancedépôts du Canada, ni couvertes par quelque autre assurance-dépôts de l’État. Il n’y a aucune garantie que le fonds sera en mesure de maintenir la valeur liquidative par part à un niveau constant ou que le montant total de votre placement dans le fonds vous sera retourné. Les rendements passés peuvent ne pas se reproduire. Le nom Manuvie, la lettre « M » stylisée et le nom Manuvie accompagné de la lettre « M » stylisée sont des marques de commerce de La Compagnie d’Assurance-Vie Manufacturers qu’elle et ses sociétés affiliées utilisent sous licence.