Fiche des taux d’imposition 2023 pour le Canada

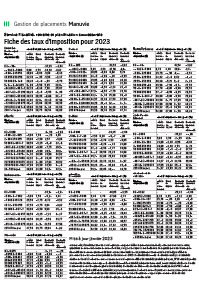

Fiche des taux d’imposition pour 2023

La nouvelle fiche des taux d’imposition de 2023 présente les taux marginaux d’imposition et les tranches d’imposition par source de revenu imposable, les crédits d’impôt non remboursables et bien plus encore, au même endroit et dans leur version la plus à jour. Cette fiche de référence est conçue pour vous aider, vous et vos clients, à effectuer la planification fiscale pour l’année civile 2023.

Ce document présente des tableaux comprenant les renseignements suivants :

- taux d’imposition marginal et tranches d’imposition fédéraux et provinciaux combinés par source de revenu imposable : revenu d’intérêt et revenu ordinaire, gains en capital, dividendes déterminés et non déterminés;

- tranches d’imposition fédérales;

- crédits d’impôt personnels fédéraux;

- plafonds annuels de cotisation à un compte d’épargne libre d’impôt (CELI) et à un régime enregistré d’épargne-retraite (REER);

- retenues d’impôt sur les retraits d’un REER ou d’un fonds enregistré de revenu de retraite (FERR);

- dividendes déterminés canadiens reçus sans impôt à payer;

- cotisations à l’assurance-emploi;

- cotisations au Régime de pensions du Canada (RPC) et au Régime de rentes du Québec (RRQ);

- prestations du RPC;

- prestations du programme de la sécurité de la vieillesse (PSV).

Vous ne comprenez pas ce que tous ces chiffres signifient?

Communiquez avec votre conseiller pour obtenir de l’aide adaptée à votre situation personnelle et pour créer un solide plan fiscal personnalisé. Entre-temps, voici quelques renseignements qui pourraient vous aider à commencer.

Taux d’imposition

Votre tranche d’imposition est constituée à la fois de la tranche d’imposition fédérale et de la tranche d’imposition provinciale en fonction de votre revenu imposable. Sachez que votre tranche d’imposition provinciale est établie en fonction de votre province de résidence au 31 décembre. Si vous avez déménagé pendant l’année, vous tiendriez compte de votre nouvelle province à des fins fiscales.

Taux d’imposition marginal

Les taux d’imposition marginaux sont les taux d’imposition fédéral et provincial combinés (y compris les surtaxes) appliqués à la tranche la plus élevée du revenu imposable. On suppose que la seule exemption demandée est le montant personnel de base.

Crédits d’impôt

Les crédits d’impôt fédéraux et provinciaux vous aident à réduire le montant de l’impôt que vous payez. Les crédits d’impôt peuvent être non remboursables ou remboursables.

Les crédits d’impôt non remboursables réduisent l’impôt exigible, mais ils sont calculés au taux d’imposition le plus bas. Si le total de vos déductions et de vos crédits d’impôt non remboursables est supérieur à votre impôt exigible, la différence ne vous sera pas remboursée. Les crédits d’impôt non remboursables courants comprennent le montant personnel de base, le crédit pour revenu de pension, le crédit pour frais médicaux et le crédit pour don de bienfaisance.

Les crédits d’impôt remboursables peuvent aussi vous permettre de réduire ou de supprimer l’impôt exigible. Cependant, contrairement aux crédits non remboursables et aux déductions fiscales, un crédit remboursable peut donner lieu à un remboursement d’impôt même lorsque le montant du crédit est supérieur à l’impôt exigible. L’Allocation canadienne pour les travailleurs (ACT) et le supplément pour frais médicaux sont des exemples de crédits d’impôt remboursables.

Déductions fiscales

Comme les déductions auxquelles vous avez droit réduisent votre revenu imposable, c’est votre taux d’imposition marginal qui déterminera la réduction d’impôt. Cela pourrait vous placer dans une tranche d’imposition inférieure et réduire le montant d’impôt que vous payez. Par exemple, une déduction de 1 000 $ réduira votre revenu du même montant. De manière générale, vos économies d’impôt correspondent à votre déduction multipliée par votre taux d’imposition marginal. Les déductions fiscales courantes comprennent les cotisations au REER, la réalisation des pertes en capital, les frais d’intérêts et financiers, ainsi que les frais de garde d’enfants.

Une bonne planification fiscale peut vous faire économiser beaucoup d’argent. Il existe de nombreuses stratégies fiscales que vous pouvez mettre en œuvre, selon votre âge, votre revenu, votre situation personnelle et vos objectifs. Nous vous recommandons de rencontrer votre conseiller pour élaborer un plan qui vous convient et qui vous aide à atteindre vos objectifs précis.

Pour des renseignements sur votre déclaration de revenus de 2024, consultez ces taux dans notre fiche des taux d’imposition 2024. Pour du soutien supplémentaire en matière de planification fiscale, consultez notre Guide de référence des conseillers 2023.

Renseignements importants

Les commentaires formulés dans la présente publication ne sont donnés qu’à titre indicatif et ne doivent pas être considérés comme un avis donné en matière de placements ou de fiscalité à l’égard d’un cas précis. Tout particulier ayant pris connaissance des renseignements formulés ici devrait s’assurer qu’ils sont appropriés à sa situation en demandant l’avis d’un spécialiste. Manuvie, Gestion de placements Manuvie, le M stylisé et Gestion de placements Manuvie & M stylisé sont des marques de commerce de La Compagnie d’Assurance-Vie Manufacturers et sont utilisées par elle, ainsi que par ses sociétés affiliées sous licence.

MK2418F 07/23